Một sản phẩm của BEACON MEDIA

Dữ liệu

New

Chuyên mục

Media

Báo cáo đặc biệt

Một sản phẩm của BEACON MEDIA

Khám phá nhiều hơn với tài khoản

Đăng nhập để lưu trữ và dễ dàng truy cập những bài viết bạn yêu thích trên Bloomberg Businessweek Việt Nam.

BBWV - Fed hé lộ khả năng Fed sớm hạ lãi suất, nhưng liệu thị trường trái phiếu có tiếp tục “thăng hoa” hay rơi vào cú sốc dữ liệu?

Tác giả: Michael MacKenzie, Ye Xie và Greg Ritchie

25 tháng 08, 2025 lúc 9:30 AM

Chủ tịch Fed Jerome Powell đã khiến thị trường trái phiếu Mỹ tăng mạnh vào thứ Sáu sau khi phát đi tín hiệu rõ ràng nhất rằng Cục Dự trữ Liên bang sẽ nối lại chu kỳ cắt giảm lãi suất ngay từ tháng tới.

Tuy nhiên, triển vọng sau tháng 9 sẽ phụ thuộc hoàn toàn vào diễn biến kinh tế: Fed sẽ cắt giảm thêm bao nhiêu và trái phiếu Kho bạc còn có thể tăng giá đến đâu.

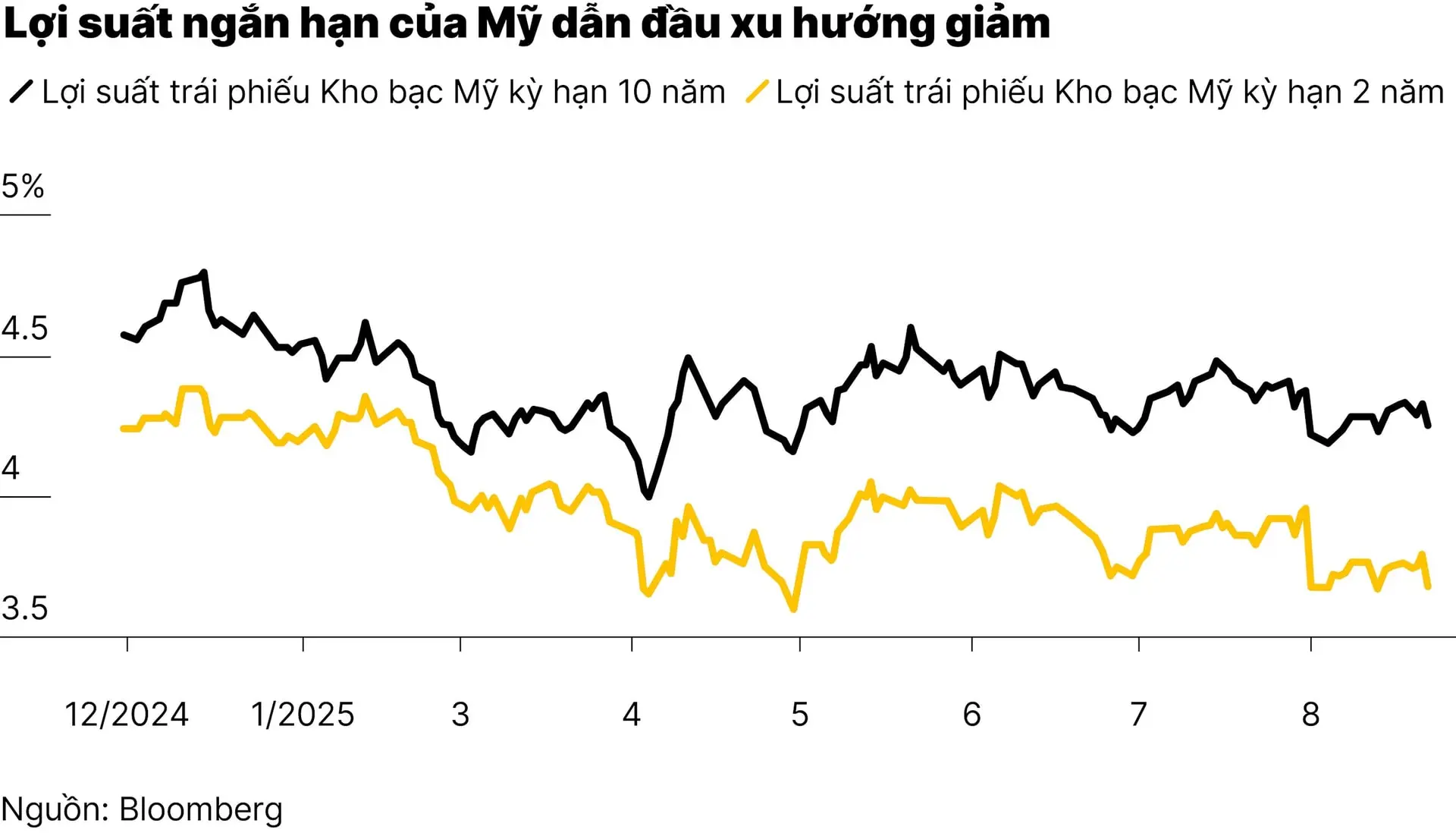

Trong bài phát biểu tại hội nghị thường niên ở Jackson Hole, Powell cho biết rủi ro suy yếu trên thị trường lao động có thể “đòi hỏi điều chỉnh chính sách”. Lợi suất trái phiếu Kho bạc lao dốc, chênh lệch giữa ngắn hạn và dài hạn nới rộng nhất trong 4 năm, phản ứng điển hình trước một Fed ôn hòa hơn.

Dẫu vậy, giới giao dịch hợp đồng tương lai vẫn chưa coi việc cắt giảm 0,25 điểm phần trăm vào cuộc họp ngày 17.9 là điều chắc chắn, tỷ lệ chỉ khoảng 80%. Lợi suất trái phiếu cũng chưa phá đáy đầu tháng khi nhà đầu tư chờ số liệu việc làm và lạm phát mới.

Ngân hàng trung ương đang chật vật cân bằng: một bên là thị trường việc làm yếu đi, bên kia là nguy cơ lạm phát tăng trở lại trong bối cảnh thuế quan của Tổng thống Donald Trump tiếp tục tác động đến nền kinh tế.

Chỉ số lạm phát ưa thích của Fed, dự kiến công bố tuần này, có thể cho thấy áp lực giá vẫn cao. Thêm vào đó, các đợt đấu giá trái phiếu 2, 5 và 7 năm sẽ thử thách sức cầu của nhà đầu tư.

Gregory Peters (PGIM Fixed Income) nhận định: “Điều quan trọng không phải cắt vào tháng 9 hay tháng 10. Sáu tháng tới vẫn sẽ là môi trường dữ liệu trái chiều, khiến thị trường trái phiếu căng thẳng.”

Lợi suất 2 năm, nhạy cảm chính sách, giảm 10 điểm cơ bản xuống 3,7%, gần mức thấp nhất đầu tháng. Giao dịch hoán đổi lãi suất cho thấy thị trường đang định giá 2 lần cắt giảm 0,25 điểm phần trăm trong năm nay, thậm chí có xác suất nhỏ cho lần thứ ba.

John Briggs (Natixis) cho rằng dự báo nới lỏng là hợp lý, nhưng “định giá hơn 2,5 lần cắt trước khi có báo cáo việc làm là quá lạc quan.”

Khoảng cách lợi suất 5 năm đến 30 năm tăng lên mức cao nhất kể từ 2021, thể hiện niềm tin vào kịch bản Fed hạ lãi suất nhanh ở ngắn hạn.

Dù vậy, giới đầu tư ít mặn mà với trái phiếu kỳ hạn dài vì rủi ro lạm phát và thâm hụt ngân sách phình to. Bên cạnh đó, áp lực chính trị khi ông Trump liên tục công kích Fed cũng làm dấy lên lo ngại về tính độc lập của chính sách tiền tệ.

Ông thậm chí còn đe dọa sa thải Thống đốc Lisa Cook vì cáo buộc gian lận thế chấp, nhưng bà khẳng định “sẽ không bị ép buộc từ chức.”

Padhraic Garvey (ING) nói: “Lợi suất ngắn hạn hiện đứng về phía Powell, nhưng ở dài hạn thì khác. Nhà đầu tư nghi ngờ Fed có thể đang đánh cược với lạm phát.”

Kinh nghiệm cuối 2024 vẫn ám ảnh thị trường: dù Fed đã hạ lãi suất 1 điểm phần trăm, lợi suất dài hạn lại tăng vì lo ngại lạm phát. Thước đo kỳ vọng lạm phát thị trường hôm thứ Sáu cũng nhích lên.

Meghan Swiber (Bank of America) cảnh báo: “Nếu Fed cắt giảm trong bối cảnh lạm phát còn cách xa mục tiêu, thị trường có thể tin rằng mục tiêu này đang trượt xa và mất neo.”

Michael Arone (State Street) kết luận: “Còn rất nhiều thời gian từ nay đến ngày 17.9. Nhà đầu tư trái phiếu giá lên vẫn phải cảnh giác trước nguy cơ bán tháo nếu dữ liệu kinh tế hoặc lạm phát bất ngờ mạnh.”

Lịch sự kiện cần theo dõi

Kinh tế Mỹ:

Lịch phát biểu Fed:

Đấu giá trái phiếu:

Theo Bloomberg

Theo phattrienxanh.baotainguyenmoitruong.vn

https://phattrienxanh.baotainguyenmoitruong.vn/trai-phieu-my-tang-manh-sau-tin-hieu-fed-can-them-du-lieu-ho-tro-duy-tri-54295.html

Tặng bài viết

Đối với thành viên đã trả phí, bạn có 5 bài viết mỗi tháng để gửi tặng. Người nhận quà tặng có thể đọc bài viết đầy đủ miễn phí và không cần đăng ký gói sản phẩm.

Bạn còn 5 bài viết có thể tặng

Liên kết quà tặng có giá trị trong vòng 7 ngày.

BÀI LIÊN QUAN

Gói đăng ký